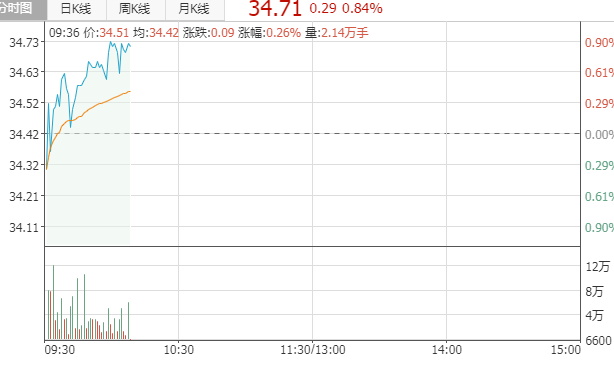

2022-04-26西南证券股份有限公司龚梦泓对倍轻松进行研究并发布了研究报告《疫情干扰短期承压,股权激励彰显信心》,本报告对倍轻松给出增持评级,当前股价为42.92元。

倍轻松(688793)

事件:2021年公司实现营收11.9亿元,同比增长43.9%;归母净利润0.9亿元,同比增长29.9%。Q4单季度实现营收3.8亿元,同比增长23.8%;实现归母净利润0.3亿元,同比下降31.8%。2022年一季度公司实现营收2.5亿元,同比增长15.3%;疫情影响线下客流量,公司单季度亏损989万元。此外,公司拟向全体股东每10股派发现金红利6元。

产品矩阵持续丰富,开辟艾灸系列新赛道。公司收入来源以智能便携按摩器为主,2021年实现销售11.3亿元,占主营收入的94.9%,同比增长36.7%。报告期内,公司推出头部按摩器Dream6、颈部按摩器NeckC2等新一代主系列产品,并不断迭代升级以便及时响应现代消费者的需求变化。其中,公司颈部按摩器产品市场占有率提升效果明显,公司颈部按摩器产品在天猫平台的市场占有率已从2020年的4.0%提升至2021年的9.5%。此外,公司还创新性推出姜小竹等艾灸系列产品,艾灸系列产品在2021年三季度推出之后,在市场上引起了较好的反响。2021年公司艾灸系列产品销售额达到了6024.5万元,在公司主营业务收入中占比达到了5.1%。

线上线下双轮驱动,营销方式与时俱进。公司积极布局电商渠道,推进线上线下融合发展。2021年的线上营收为6.8亿元,同比增长58.4%,其中线上直销渠道增速达到了61.9%。线下渠道方面,公司适时优化线下门店结构,提升购物中心门店占比。截至2021年末,公司直营门店数累计达186家,其中购物中心门店数量为108家,交通枢纽门店数量为78家。此外,公司持续探索完善KA连锁、代理商加盟、渠道分销等合作模式,向下沉市场渗透,覆盖更多的消费群体。在营销方式上,公司以抖音、微信、小红书等新媒体平台作为内容和短视频营销推广的主要渠道,同时借助KOL直播等创新营销合作方式,进一步提升公司营销声势,明确产品定位,提升品牌影响力。

盈利能力有所下降。2021年,公司综合毛利率为56.7%,同比减少1.6pp。我们推测公司毛利率下降的主要原因是原材料价格的持续上涨叠加公司低毛利率的代工业务占比提升。费用率方面,公司销售费用率/管理费用率/财务费用率分别为40.8%/7.4%/0.6%,同比变动-0.6pp/-0.5pp/+0.4pp,公司费用率相对稳定。综合来看,公司净利率为7.7%,同比减少0.8PP。

疫情扰动下增速放缓,短期盈利承压。分渠道来看,公司持续加大线上渠道以及新媒体拓展力度,线上销售持续高速增长,Q1实现营收1.6亿元吗,同比增长48.8%;受到疫情干扰,公司线下门店客流量减少,Q1线下营收8006.4万元,同比减少了15.4%。盈利表现来看,公司毛利率/净利率分别为53.9%/-4.02%,同比减少2.8pp/9.1pp。我们推测一方面原材料价格持续上涨影响到了公司毛利率的表现;另一方面营收增速放缓,但门店租金等固定费用不减,致使公司报告期内费用率有所提升。公司销售费用率/管理费用率为45.7%/10.6%,同比提升3.6pp/2.3pp。综合来看,公司Q1盈利表现承压。

股权激励彰显长期发展信心。公司推出股权激励草案,拟向包括公司高管、核心技术人员等在内的149人以27.4元/股的价格授予限制性股票177万股,占公司总股份的2.9%。考核要求以2021年为基数,要求2022-2024年公司营收、业绩复合增速均不低于30%,对应2022-2024年营收为15.5/20.1/16.1,业绩分别为1.2/1.6/2亿元。公司设置了较高的解锁条件,充分彰显了公司长期经营的信心。

盈利预测与投资建议。公司在中高端市场优势明显,未来产品以及渠道稳步完善,预计公司2022-2024年EPS分别为1.95/2.59/3.33元,未来三年归母净利润将保持31%的复合增长率,维持“持有”评级。

风险提示:原材料价格大幅波动、疫情反复影响线下销售,市场竞争加剧风险。

该股最近90天内共有18家机构给出评级,买入评级14家,增持评级4家;过去90天内机构目标均价为71.13。证券之星估值分析工具显示,倍轻松(688793)好公司评级为4星,好价格评级为2星,估值综合评级为3星。(评级范围:1 ~ 5星,最高5星)

营业执照公示信息

营业执照公示信息