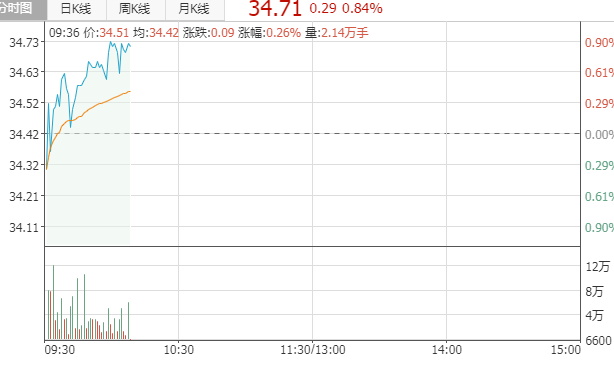

2022-04-26东吴证券股份有限公司曾朵红,阮巧燕,岳斯瑶对亿纬锂能进行研究并发布了研究报告《2021年报点评:锂电业务规模高增,盈利有望逐季提升》,本报告对亿纬锂能给出买入评级,认为其目标价位为81.40元,当前股价为56.19元,预期上涨幅度为44.87%。

亿纬锂能(300014)

2021年归母净利润29.06亿元,同增75.89%,位于业绩预告中值,符合市场预期。2021年公司营收169亿元,同比增长107.06%;归母净利润29.06亿元,同比增长75.89%;位于业绩预告中值,符合市场预期。其中,2021年思摩尔贡献投资收益16.73亿元净利润,本部归母净利为12.33亿元,同增30%左右。21年毛利率为21.57%,同比-7.44pct;净利率为18.64%,同比-1.96pct,其中本部净利率为7.3%,同比下降3pct。

动力电池:收入首破百亿元,22-23年有望持续翻番增长。2021年公司动力电池业务实现营收100.07亿元,同比大增146.25%。我们预计公司2021年动力储能电池出货近13gwh,同比翻番增长;其中Q4动力储能电池出货4GWh+,环增15%左右,22年出货有望达到26-30gwh,继续翻番以上增长。盈利方面,我们预计21年动力电池均价近0.9元/wh(含税),环比持平,毛利率18%左右,同比下降5-6pct。

坚定方形铁锂+三元大圆柱技术路线,加速供应链整合及新客户开拓,二线动力电池龙头崛起。公司于荆门建设20GWh大圆柱电池产线及16GWh方形铁锂电池产线,叠加荆门153gwh产能规划,成都规划50gwh、惠州已建成的10GWh软包产能,及与林洋合资20GWh产能,公司至2025年产能规划超过260GWh,产能扩张加速。公司坚定方形铁锂+三元大圆柱技术路线,在大圆柱电池的布局国内领先,2022年将逐步建成初期20gwh产能,我们预计2023年有望贡献10gwh出货量。

思摩尔短期增速放缓,加码研发保持竞争力。21年思摩尔调整后净利润54.43亿元(加回上市费用、公允价值变动等),同比增长39.82%;若扣除股权激励费用1.56亿元,实际报表业绩52.87亿元,同比增长120.29%,全年为公司贡献投资收益16.7亿元。受国内政策、疫情及公司加大研发投入影响,思摩尔预告22Q1业绩预估为5.5亿元,同比下降55%,我们下修22年思摩尔业绩预期至44亿元,我们预计为可为公司贡献14亿元投资收益,同比下滑近16%。

盈利预测与投资评级:考虑思摩尔业绩下修、锂电原材料价格上涨阶段性影响公司盈利水平,我们下修2022-2024归母净利润预期至28/50/70亿元(2022-2023年原预测47.35/75.81亿元),同比增长-3%/79%/40%,对应PE为38x/21x/15x。考虑公司23年盈利明显改善,我们给予一定估值溢价,给予22年55倍PE,对应目标价81.4元,维持“买入”评级。

风险提示:电动车销量布局预期,上游原材料价格大幅波动。

证券之星数据中心根据近三年发布的研报数据计算,中金公司曾韬研究员团队对该股研究较为深入,近三年预测准确度均值高达93.71%,其预测2021年度归属净利润为盈利29.03亿,根据现价换算的预测PE为36.9。

最新盈利预测明细如下:该股最近90天内共有17家机构给出评级,买入评级13家,增持评级4家;过去90天内机构目标均价为123.28。证券之星估值分析工具显示,亿纬锂能(300014)好公司评级为4星,好价格评级为2.5星,估值综合评级为3星。(评级范围:1 ~ 5星,最高5星)

营业执照公示信息

营业执照公示信息