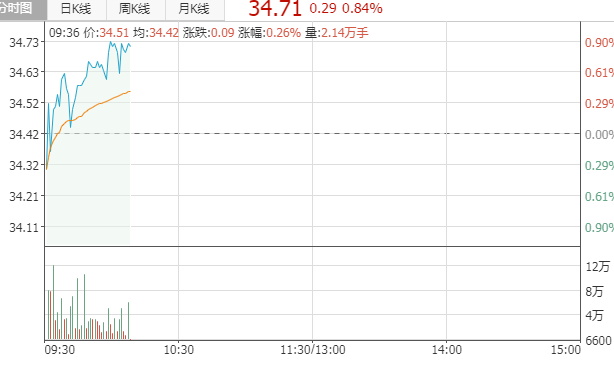

2022-04-24中泰证券股份有限公司曾彪对亿纬锂能进行研究并发布了研究报告《平台型锂电龙头公司,多业务齐头并进》,本报告对亿纬锂能给出买入评级,当前股价为62.2元。

亿纬锂能(300014)

亿纬锂能是全球锂电池龙头企业,业绩快速增长。 公司产品包括锂原电池、消费电池、动力储能电池。 动力储能已积累一定技术、客户优势,产能扩张下加速全球配套。消费电池需求快速提升,圆柱三元产能和出货均有望翻倍。锂原需求稳定增长,市占率和盈利能力行业领先。 2016-2020 年公司营收和归母净利润 CAGR 分别为37%和 60%。

电动车高景气持续, 消费和锂原电池需求稳步增长。 动力电池方面, 预计 2021-2025年国内和全球新能源汽车销量 CAGR 分别为 28%和 33%。考虑到单车带电量持续提升,预计 2021-2025 年国内和全球动力电池装机 CAGR 分别为 43%和 44%。消费电池方面,根据 GGII 预测, 2021-2026 年全球电动工具锂电池出货 CAGR 为22%; 国内两轮车锂电出货 CAGR 为 32%。 锂原电池方面, 国网智能电表招标增速较快, ETC 和 TPMS 需求跟随新车销售稳定增长。

公司动力储能出货有望持续高增,一体化布局助力盈利和市占率提升。 2021 年亿纬全球动力装机 7.5GWh,同比+188%,占比 2.41%,位列全球第九名。预计公司 2021 年动力储能出货 13.7GWh, 2022-2023 年有望超 30、 60GWh,持续翻倍增长。 2021 年以来,公司加快跟上游合资布局产能,截至目前已布局镍钴锂资源、三元正极、铁锂正极、负极、隔膜、电解液。合资公司向亿纬及其子公司销售产品会具有一定成本优势,未来几年公司有望通过降本持续提升盈利水平和市占率。

三元圆柱切入全球龙头客户供应链,锂原电池是国内市场龙头。 截至 2021 年底,亿纬三元圆柱产能 7.5 亿颗,预计 2022 年将提升至 15 亿颗。 三元圆柱于 2018 年进入 TTI 供应链, 2019 年开始大规模出货,此外公司也是博世、百得在国内的主要供应商。目前,公司已经实现 2.5Ah 和 2.0Ah 圆柱电池批量出货,技术水平居行业前列。 公司锂原电池在国内市占率达到七成以上,实力不断增强成为世界锂原电池龙头, 从行业看未来应用场景也在不断增加。

盈利预测与投资建议: 预计公司 2021-2023 年归母净利润分别为 29.20、 39.15、63.69 亿元,同比增速为 76.8%、 34.0%、 62.7%,对应 PE 估值分别为 46、 34、21 倍,首次覆盖给予“买入”评级。

风险提示: 产能扩张不及预期,客户开拓不及预期,上游合作项目进展不及预期。

证券之星数据中心根据近三年发布的研报数据计算,中金公司曾韬研究员团队对该股研究较为深入,近三年预测准确度均值高达93.71%,其预测2021年度归属净利润为盈利29.03亿,根据现价换算的预测PE为40.65。

最新盈利预测明细如下:该股最近90天内共有16家机构给出评级,买入评级12家,增持评级4家;过去90天内机构目标均价为123.28。证券之星估值分析工具显示,亿纬锂能(300014)好公司评级为4星,好价格评级为2星,估值综合评级为3星。(评级范围:1 ~ 5星,最高5星)

营业执照公示信息

营业执照公示信息