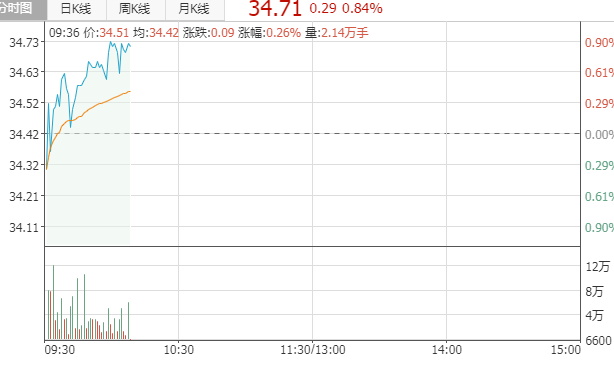

2022-04-26国海证券股份有限公司盛昌盛,彭棋对南玻A进行研究并发布了研究报告《年报点评:业绩符合增长预期,业务结构调整效果逐步显现》,本报告对南玻A给出增持评级,当前股价为5.81元。

南玻A(000012)

南玻A发布2021年年报:报告期内,公司实现营业收入136.29亿元,同比增长27.72%;归属上市公司股东的净利润15.29亿元,同比增长96.24%;扣非后归属上市公司股东的净利润14.40亿元,同比增长166.59%。

投资要点:

主营产品优势明显,公司收入、净利大幅增长。2021年公司实现营业总收入136.29亿元,毛利47.8亿元,扣非归母净利14.40亿元,同比分别增长27.72%、48.13%和166.59%,其中电子玻璃业务、浮法玻璃业务均创历史最佳业绩。公司采用大窑炉生产,一窑多线、宽幅压延等技术降低单位面积的玻璃生产成本,公司期间费用率明显下降,2021年实现毛利率35.07%,净利率11.45%,均为历史最高水平。

工程玻璃开启新一轮扩产,全国布局不断完善,产品未来业绩有望持续向好。目前公司在东莞、天津、成都、吴江、咸宁设有工程玻璃加工中心,已实现镀膜中空玻璃年产能超过2,000万平方米,镀膜玻璃年产能超过4,500万平方米。为更好地服务于京津冀、长三角、粤港澳大湾区并填补市场空白,公司于2021年投产天津工程扩产项目和肇庆高档节能玻璃项目,并计划于2022年投产吴江工程玻璃智能工厂项目和西安新工程玻璃基地项目,进一步加速产能的释放,提高公司营业利润。随着公司对工程玻璃高端市场的深入开发,公司渗透率有望加速提升,带动业务板块业绩增长。

双碳目标支持行业长期需求,光伏玻璃有望跻身第一梯队。根据中国光伏行业协会预计,2025年全球光伏新增装机将超过300GW,年复合增长率超过20%。光伏装机容量的持续快速增长,双玻组件及大片化组件渗透率的提升将持续推动光伏玻璃用量需求的增长。公司加快推进凤阳、咸宁光伏玻璃项目建设,预计在2022年二季度起分批逐步点火投入运行。同时抓紧对东莞光伏玻璃产线改造升级,以使其适应未来行业技术发展与产品竞争。在建项目全部达产后,公司光伏玻璃年产能将大幅跃升,跻身行业第一梯队。

盈利预测和投资评级。公司是中国玻璃行业最具竞争力和影响力的大型企业之一,致力于节能可再生能源与新材料产业发展。我们预测公司2022-2024年归母净利润分别为19.32亿元、29.08亿元、34.30亿元,对应EPS分别为0.63元、0.95元、1.12元,对应PE为9.01X、5.99X、5.08X,首次覆盖给予"增持"评级。

风险提示:下游需求不及预期;原材料成本上涨;光伏玻璃产能过剩;公司产能扩张不及预期;疫情反复影响经济;宏观环境出现不利变化。

证券之星数据中心根据近三年发布的研报数据计算,华鑫证券谭倩研究员团队对该股研究较为深入,近三年预测准确度均值为78.22%,其预测2021年度归属净利润为盈利9.2亿,根据现价换算的预测PE为18.9。

最新盈利预测明细如下:该股最近90天内共有9家机构给出评级,买入评级8家,增持评级1家;过去90天内机构目标均价为12.1。证券之星估值分析工具显示,南玻A(000012)好公司评级为3.5星,好价格评级为3.5星,估值综合评级为3.5星。(评级范围:1 ~ 5星,最高5星)

营业执照公示信息

营业执照公示信息