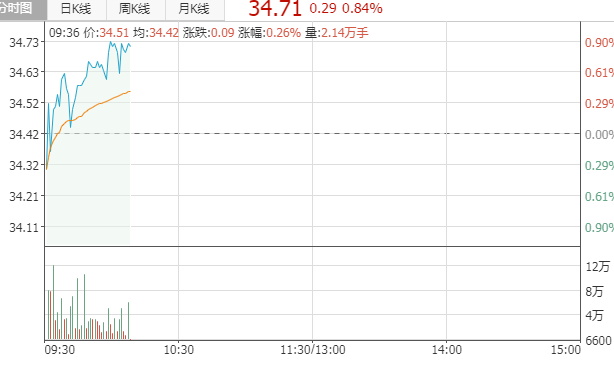

2022-04-24国金证券股份有限公司倪文祎对华友钴业进行研究并发布了研究报告《景气周期+锂电放量,高利润延续》,本报告对华友钴业给出买入评级,认为其目标价位为130.01元,当前股价为73.49元,预期上涨幅度为76.91%。

华友钴业(603799)

业绩简述

22年4月22日公司发布21年年报。全年实现营收353.2亿元,同比+66.7%;实现归母净利润39.0亿元,同比+234.6%;21Q4营收125.2亿元,同比+97.2%;归母净利润15.3亿元,同比+219.7%。

经营分析

钴铜资源与锂电板块的双重贡献。

资源板块:景气周期贡献高额利润。21年全年公司钴/铜产品产量分别为3.7/10.3万吨,外销+受托加工合计分别为3.1/10.9万吨,产销整体维持稳定。受益于钴铜价格景气周期,公司资源板块毛利大幅增长:钴板块吨毛利上涨5万元/吨至8.5万元/吨,铜板块吨毛利上涨1万元/吨至2.4万元/吨。22年钴铜价格持续高位背景下资源板块将维持高利润水平。

锂电板块:产销迅速放量。随着华浦与华金积极推进量产认证,21年全年公司实现三元前驱体产销6.5/5.9万吨,同比+88%/77%;此外公司收购天津巴莫深化正极材料布局,21年全年正极材料产销5.5/5.7万吨,同比+96%/115%。考虑到后续新项目的持续落地,锂电板块产销将维持高增。

印尼镍项目产能放量贡献资源端增量。华越6万吨MHP湿法项目四套装置已全部投产,预计6月底达产;华科4.5万吨火法高冰镍项目于3月底实现部分子项投料,预计下半年建成投产;华飞12万吨MHP项目已进入建设阶段,预计23年上半年实现投料。公司镍板块产量在22-24年持续具备边际增量;此外湿法项目成本显著优于主流火法项目,贡献额外收益。

前驱体&正极材料产能扩张稳步推进。1)前驱体:衢州定增5万吨+转债5万吨预计分别于22H1/H2投产;华浦二期2.5万吨+广西巴莫10万吨预计于23年投产。2)正极材料:成都巴莫新增5万吨即将投产,广西巴莫5万吨预计于23年投产。产能迅速放量+资源自供成本优势显著背景下,未来几年内公司锂电板块高增长具备较强确定性。

盈利预测和投资建议

预测22-24年归母净利52.9/73.6/96.9亿元,同比+35.8%/+39.1%/+31.6%,实现EPS为4.3/6.0/7.9元,对应PE17/12/9倍。维持“买入”评级。

风险提示

新能源需求不及预期、铜钴镍价格下跌、汇兑风险、项目进度不及预期。

证券之星数据中心根据近三年发布的研报数据计算,中泰证券郭中伟研究员团队对该股研究较为深入,近三年预测准确度均值高达82.44%,其预测2021年度归属净利润为盈利32.3亿,根据现价换算的预测PE为27.6。

最新盈利预测明细如下:该股最近90天内共有11家机构给出评级,买入评级9家,增持评级2家;过去90天内机构目标均价为162.83。证券之星估值分析工具显示,华友钴业(603799)好公司评级为4星,好价格评级为2.5星,估值综合评级为3星。(评级范围:1 ~ 5星,最高5星)

营业执照公示信息

营业执照公示信息