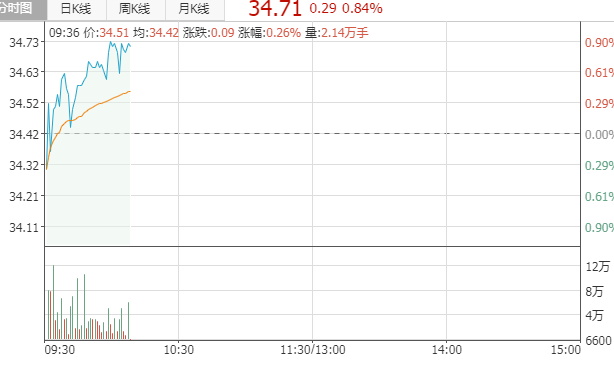

2022-04-24中银国际证券股份有限公司邓周宇对新产业进行研究并发布了研究报告《大机型X8持续开拓市场,22年Q1业绩超预期》,本报告对新产业给出买入评级,当前股价为36.5元。

新产业(300832)

2021年公司实现营业收入25.45亿元,同比增长15.97%,扣除新冠发光试剂业务收入后同比增长32.22%,试剂销售方面国内市场收入14.33亿元,同比增长26.36%,海外市场4.68亿元,同比下降-18.05%,海外市场(不含新冠发光试剂)4.02亿元,同比增长60.05%;归母净利润9.74亿元,同比增长3.68%;扣非归母净利润8.83亿元,同比增长3.06%。2021年公司试剂产品的毛利率保持稳定,主营业务毛利率同比下降6.12%(因整体下调仪器销售价格);2022年Q1实现营收7.43亿元,同比增长39.53%,实现归母净利润3.08亿元,同比增长83.46%,扣非归母净利润2.86亿元,同比增长98.17%。

支撑评级的要点

高速化学发光分析仪销售持续发力,拓展国内大型医疗终端客户数量及试剂销量。2021年公司高速化学发光分析仪MAGLUMIX8国内市场实现装机601台,同比增长47.67%,2022年Q1,MAGLUMIX8实现销售/装机148台。2021年公司国内终端客户超7,700家,截至22年Q1国内市场终端客户数量超7,900家(2020年6700+),2021年国内累计实现化学发光免疫分析仪器装机超9,800台(2020年8,100台),其中三级医院客户达1,209家,国内三甲医院的覆盖率达52.41%,截止22年Q1三甲医院客户数量达855家,三甲医院覆盖率提升为54.11%(2020年三甲医院726家,覆盖率为47.89%)。2021年度国内试剂销量同比提升26.36%,单机的试剂用量明显提升。

海外市场扣除新冠试剂销售影响增长迅猛,品牌力持续提升。2021年,公司海外公司新冠发光检测试剂收入由3.20亿下降为0.66亿元,扣除新冠发光试剂销售影响后,海外试剂收入同比增长60.05%,增长迅速。2021年公司在海外全年共计销售全自动化学发光仪器2,884台,同比增长54.39%。截止目前公司在海外市场,公司已为147个国家和地区(2020年145个)的医疗终端提供服务,累计实现化学发光免疫分析仪器销售超10,800台(2020年7900台)。

梯度化机型配置,大小机型满足不同终端客户需求。2021年MAGLUMIX3实现国内外市场累计销售/装机763台。公司新一代X系列的全自动化学发光仪器性能优异,已获得市场的广泛认可。另外,创新的重悬浮清洗结构设计的MAGLUMIX6、1600速全自动生化分析仪BiossaysC8及模块化生化免疫分析系统BiolumiCX8在国内注册中。

估值

我们预计公司2022-2024年归母净利润13.57,18.32,23.09亿元,对应EPS为1.73,2.33,2.94元。维持买入评级。

评级面临的主要风险

行业政策风险;新产品研发、注册风险;经销商销售模式风险;市场竞争加剧

风险;技术替代风险;新冠疫情不确定性风险等。

证券之星数据中心根据近三年发布的研报数据计算,华泰证券代雯研究员团队对该股研究较为深入,近三年预测准确度均值高达98.61%,其预测2022年度归属净利润为盈利14.42亿,根据现价换算的预测PE为19.95。

最新盈利预测明细如下:该股最近90天内共有4家机构给出评级,买入评级3家,增持评级1家;过去90天内机构目标均价为78.1。证券之星估值分析工具显示,新产业(300832)好公司评级为4星,好价格评级为3星,估值综合评级为3.5星。(评级范围:1 ~ 5星,最高5星)

营业执照公示信息

营业执照公示信息