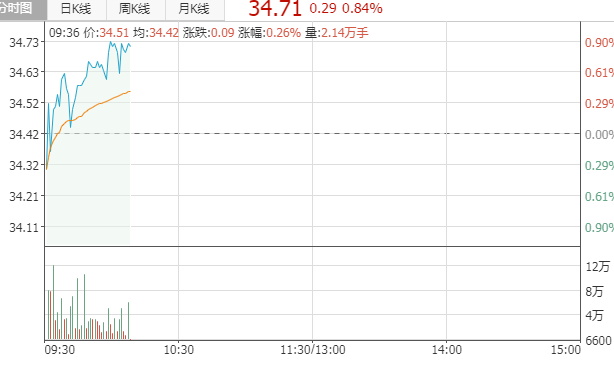

2022-04-24西南证券股份有限公司杜向阳对华大基因进行研究并发布了研究报告《新冠业务影响表观增速,常规业务恢复稳健发展态势》,本报告对华大基因给出增持评级,当前股价为68.19元。

华大基因(300676)

投资要点

事件:1)公司发布2021年报,全年收入67.7亿元(-19.4%),归母净利润14.6亿元(-30.1%),扣非归母净利润13.6亿元(-33.7%),经营现金流净额24.8亿元(-31.3%);2)公司发布2022年一季报,Q1收入14.3亿元(-8.5%),归母净利润3.3亿元(-37.1%),扣非归母净利润3亿元(-43.9%),经营现金流净额-6.7亿元(-609.8%)。

新冠业务影响表观增速,22Q1战略储备新冠检测试剂原材料。分季度看,2021年Q1/Q2/Q3/Q4单季度收入分别是15.6/20.8/15.1/16.1亿元,同比增速分别为+97.6%/-37.2%/-43.1%/-1.9%,单季度归母净利润5.3/5.6/3.3/0.5亿元,同比增速分别为+274.9%/-62.9%/-68.9%/+107.7%,22Q1收入、净利润表观增速进一步承压,主要因2020和21Q1新冠业务贡献较大基数。盈利能力看,22Q1毛利率58.5%(-5.1pp),因高毛利率新冠业务贡献占比下降,四费率30.8%(+7.6pp),最终导致22Q1盈利下滑。22Q1经营现金流净额为-6.7亿,主要因公司战略储备新冠核酸和抗原检测产品相关原材料采购款支出增加。

常规业务恢复稳健发展态势。分业务看,1)2021年公司精准医学检测综合解决方案收入33.8亿元(-39.2%),主要因新冠核酸检测试剂供应竞争加剧,价格和销量承压,后续随着公司新冠抗原检测贡献增量,有望缓解该业务大幅下滑的压力。2)感染防控基础研究和临床应用服务收入11.6亿元(+73%),主要因新冠检测服务大增。3)2021年常规业务恢复稳健发展态势,其中生育健康基础研究和临床应用服务收入11.9亿元(+1.2%),肿瘤防控及转化医学类服务收入3.8亿元(+8.1%),多组学大数据服务与合成业务收入6.4亿元(+2.5%)。

业务布局逐渐明晰,分子诊断龙头把握机遇强势崛起。公司业务布局生育健康类服务、肿瘤防控类服务、病原感染类服务、多组学大数据与合成业务、精准医学检测综合解决方案等5大业务板块。凭借多年持续高研发投入,各板块新产品不断获批,本轮疫情有助于公司实现全球化、多业务拓展。

盈利预测与投资建议:预计2022~2024年归母净利润分别为10.3、10.9、11.3亿元,对应EPS分别为2.48、2.64、2.74元,维持“持有”评级。

风险提示:新冠检测试剂盒销售存在市场需求不确定性;新业务拓展可能受到政策风险、国际形势等因素影响。

证券之星数据中心根据近三年发布的研报数据计算,安信证券马帅研究员团队对该股研究较为深入,近三年预测准确度均值为48.12%,其预测2021年度归属净利润为盈利19.48亿,根据现价换算的预测PE为14。

最新盈利预测明细如下:该股最近90天内共有3家机构给出评级,买入评级1家,增持评级2家。证券之星估值分析工具显示,华大基因(300676)好公司评级为3.5星,好价格评级为2.5星,估值综合评级为3星。(评级范围:1 ~ 5星,最高5星)

营业执照公示信息

营业执照公示信息