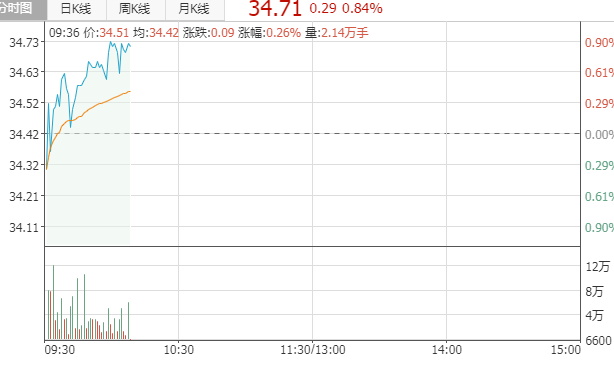

2022-04-24华鑫证券有限责任公司孙山山对西麦食品进行研究并发布了研究报告《市占率稳步提升,新品反馈良好》,本报告对西麦食品给出买入评级,当前股价为15.94元。

西麦食品(002956)

事件

2022年04月22日晚间,公司发布2021年报:2021年营收11.54亿元(同增12.60%),归母净利润1.04亿元(同减21.14%),扣非净利润0.81亿元(同减19.16%)。

投资要点

疫情扰动四季度,市占率继续提升巩固地位

公司2021年营收11.54亿元(同增12.60%),归母净利润1.04亿元(同减21%),扣非0.81亿元(同减19%),业绩不及预期;其中2021Q4营收3.32亿元(同增7%),归母净利润-0.03亿元(同减116%),扣非-0.08亿元(同减162%)。毛利率2021年46.70%(同减1.8pct),其中2021Q4为46.05%(同增12.5pct);净利率2021年为9.04%(同减4pct),其中2021Q4为-0.99%(同减8pct)。2021年销售费用3.64亿元(同增17%),系宣传推广费用同增13%及职工薪酬同增22%所致。2021年管理费用0.71亿元(+31.92%),系江苏公司投产后增加管理费用开支以及2021H1疫情开支相对较少所致。2021年公司经营性现金流净额0.30亿元(同减74%),系预付麦粒等原料款增加及为春节提前备货支付原辅料款增加所致。2021年存货1.64亿元,同增12%,系春节备货所致。2021年短期借款1亿元,同增113%,系贺州西麦、西麦营销增加银行借款所致。

2021年麦片行业公司市占率为14.81%,居行业第一;2021年麦片线下渠道公司市占率18.75%,仍位居行业第一,公司市占率继续提升,巩固龙头地位。

热食燕麦新品反馈良好,招商进度顺利

分产品看,2021年纯燕麦片营收5.73亿元(同减1%),占比49.63%(同减7pct),毛利率47.12%(同增1.4pct)。复合燕麦片营收3.67亿元(同增52%),占比31.85%(同增8pct),毛利率48.68%(同减6pct)。冷食燕麦片营收1.35亿元(同减8%),占比11.70%(同减3pct),毛利率47.27%(同减5pct)。热食燕麦片市占率近20%,居行业第一;热食燕麦新品全年销售超亿元,持续推出5黑谷物燕麦片、5红谷物燕麦片等燕麦+系列新品,并针对细分市场深度挖掘,聚焦、强化品牌升级,推出高纤燕麦麸皮、多种坚果燕麦、红豆薏仁粉等。冷食燕麦推出益生菌燕麦、吮指燕麦脆、轻食代餐谷物等,并不断丰富不同的口味系列产品,形成产品矩阵,同时对原有产品进行升级,升级后产品不含白砂糖,口味更丰富,口感更酥脆,对糖类敏感的消费者也更友好。2021年销售份额居市场前五。

分区域看,2021年南方大区营收5.62亿元(同增27%),占比48.70%(同增5pct),其中江苏、安徽、江西销售同比大幅增长。北方大区营收5.75亿元(同增1%),占比49.83%(同减6pct)。

分渠道看,2021年直营营收3.52亿元(同增29%),占比30.54%(同增4pct)。经销营收7.84亿元(同增6%),占比67.99%(同减4pct)。线下方面,截止2021年末共有经销商1373家,净增加71家。其中南区566家,北区807家。公司构建线下全品项、全渠道、立体营销网络。在持续深耕KA渠道基础上,开放性探索和发展新型渠道合作模式。加速终端网点开发与布局,树立标杆市场,交流、分享经验,带动弱势区域市场的发展。公司持续加强与重点城市目标便利店品牌、供货商合作,快速铺货、多点渗透。在深耕线下渠道的同时,积极发展线上渠道,构建线上线下高效融合一体化的新营销网络体系。持续对天猫、京东平台进行精细化运营,并取得一定成效。目前公司在阿里系和京东系平台市场份额占比提升至行业第三。

热食冷食双轮驱动,股权激励兼具机遇和挑战

当前公司稳中求进,充分发挥全产业链优势及“全球第一的中国燕麦谷物品牌”影响力,继续巩固和提升热食燕麦优势地位,积极进行产品升级和渠道建设,加大品牌投入力度,官宣品牌代言人,提升品牌美誉度。推进公司燕麦“全产业链育种栽培”国际研究中心,与中国燕麦荞麦技术体系燕麦首席科学家团队进行深入合作,形成“产学研”模式,建立“西麦燕麦专属品种研究技术团队”。

当前公司热食和冷食双轮驱动,共同推动燕麦品牌做大做强。公司为调动其积极性和创造性,有效提升核心团队凝聚力和企业核心竞争力,于2021年2月推出股权激励方案;后根据消费品行业市场的变化及公司经营实际,公司于2021年12月对股权激励方案进行调整,调整后以2020年为基数,要求2021年营收增长率不低于21%,净利润增长率不低于15%;2022年营收增长率不低于33%,净利润增长率不低于25%;2023年营收增长率不低于60%,净利润增长率不低于37%。由于2021年疫情影响,2021年未完成目标;我们认为随着消费复苏,当前面临众多机遇和挑战,公司努力完成股权激励目标。

盈利预测

我们看好公司在产品和渠道上改革,2022年有望完成股权激励目标。我们预计2022-2024年EPS为0.54/0.70/0.87元,当前股价对应PE分别为30/23/18倍,首次覆盖,给予“推荐”投资评级。

风险提示

宏观经济下行风险、疫情拖累消费、新品推广不及预期、;冷食推广不及预期、商超客流量减少等。

证券之星数据中心根据近三年发布的研报数据计算,开源证券张宇光研究员团队对该股研究较为深入,近三年预测准确度均值为66.79%,其预测2021年度归属净利润为盈利1.52亿,根据现价换算的预测PE为23.44。

最新盈利预测明细如下:该股最近90天内共有1家机构给出评级,增持评级1家。证券之星估值分析工具显示,西麦食品(002956)好公司评级为2.5星,好价格评级为3星,估值综合评级为3星。(评级范围:1 ~ 5星,最高5星)

营业执照公示信息

营业执照公示信息