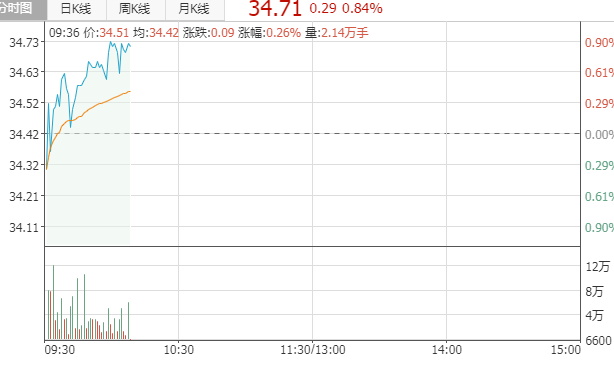

2022-04-22平安证券股份有限公司叶寅,倪亦道对皓元医药进行研究并发布了研究报告《前、后端业务齐发展,各项能力快速提升》,本报告对皓元医药给出增持评级,当前股价为136.7元。

皓元医药(688131)

事项:

公司发布2021年年报:全年实现营收9.69亿元(+52.61%),实现归属净利润1.91亿元(+48.70%),扣非后归属净利润为1.77亿元(+49.41%)。在此前预告区间的上半部分。分红预案:拟每10股派发现金5.30元(含税),以资本公积向全体股东每10股转增4股。

平安观点:

前、后端业务双双发力,实现理想增长

公司全年实现收入9.69亿元(+52.61%),剔除汇率影响后,实际增长超55.98%。前、后端业务均取得快速增长,其中前端的分子砌块和工具化合物业务实现收入5.45亿元(+57.59%),后端的原料药和中间体业务实现收入4.17亿元(+46.32%),且其中创新药项目显著提升。

公司全年主业毛利率为54.28%(-2.58pp),其中前端业务毛利率为68.28%(-1.98pp),后端业务毛利率为35.98%(-4.62pp)。毛利率下降主要由于两个因素:(1)人民币升值,汇率差影响毛利率估计在2-3pp;(2)后端业务主动转型,加码创新药业务,创新药早期项目体量小、毛利率低。估计未来2年随着公司创新药项目规模增大,公司整体盈利能力也将提高。公司整体费用率有所上升,其中销售费用率小幅下降(7.18%,-0.54pp),管理费用率因团队扩张有所提升(11.77%,+1.40pp),研发费用率也略有增长(10.67%,+0.47pp)。

前端品类快速拓展,后端项目持续推进

种类丰富且符合全球医药创新方向是分子砌块与工具化合物业务的核心竞争力,因此公司始终着眼于增加更多、更新、更独特的产品品类。截止2021年末,公司拥有分子砌块4.2万种,工具化合物1.6万种,相比上市时的3万种/1.2万种有了显著增加。公司通过欧创介入生物试剂领域,为满足日趋增加的大分子药物开发积累品种。

原料药方面,公司原料药项目持续推进,部分重要原料药产品在报告期内实现验证批生产,预期不久后能够迎来大规模供应。CDMO方面,公司下半年加大创新药项目开拓力度,在手总项目数达到173个,相比年中时的127个有显著增长。

新建实验室与工厂即将落地,为后续增长打下基础

公司上市前整体产能比较紧张,考虑到行业快速增长的需求,公司正在加紧追加产能,其中相当一部分有望在2022年年内启用。

实验室方面,合肥产业基地共1.4万平方,合肥生物试剂研发中心已启用,合肥化学研发中心也有望在上半年启用;烟台新药创制及研发服务基地一期8800平方也能在上半年投入使用;上海虽然近期疫情仍在持续,用于支持CDMO的新药创制服务实验室预计仍能够在上半年完成建设。工厂方面,安徽马鞍山生产基地是公司生产自主化的核心,工厂预期会在2022Q3开始试运营。自有生产基地的使用不仅能够提高皓元后端业务毛利率水平,对CDMO业务的承接也会有很大帮助。

维持“推荐”评级:科研+工业创新投入持续加大,皓元借助两大板块充分享受相关收益。近年来公司进一步加大拓展步伐,从产品覆盖面、产能等多维度加大投资,其中部分投入已开始贡献增长动力,预期未来数年中公司将能够保持高速增长,各项能力也将大幅提升。考虑股权激励摊销因素,调整并新增2024年预测,预计2022-2024年EPS为3.64、5.66、8.53元(原2022-2023年3.94、5.88元),维持收入端高增长预期,维持“推荐”评级。

风险提示:若不能满足客户需求,公司可能丢失订单甚至丢失客户;药物的研发、销售存在不确定性,若进度低于预期,可能影响公司盈利;高速扩张期时若公司管理能力提升跟不上节奏,可能影响运营质量。

该股最近90天内共有11家机构给出评级,买入评级8家,增持评级3家;过去90天内机构目标均价为200.9。证券之星估值分析工具显示,皓元医药(688131)好公司评级为3.5星,好价格评级为1星,估值综合评级为2.5星。(评级范围:1 ~ 5星,最高5星)

营业执照公示信息

营业执照公示信息