2022-04-22中原证券股份有限公司朱宇澍,欧洋君对苏泊尔进行研究并发布了研究报告《年报点评:内外销增长稳健,渠道变革驱动盈利修复》,本报告对苏泊尔给出买入评级,当前股价为52.32元。

苏泊尔(002032)

事件:近日,公司发布 2021 年度报告。

2021 年公司实现营业总收入 215.85 亿元,同比增长 16.07%;实现归母净利润 19.44 亿元,同比增长 5.29%; 扣非后归母净利润 18.58亿元,同比增长 16.48%。报告期末,基本每股收益 2.4 元/股;加权平均净资产收益率 26.81%。作为国内炊具及厨房小家电龙头企业,公司凭借强大的研发制造能力,以及稳定的经销商网络,产品长期保持市场份额领先地位。同时随着公司在多品类、多领域布局的积极推进,其行业中竞争优势持续巩固。

投资要点:

内销业务增长稳健,外销收入显著提升。根据披露年报数据显示,公司 2021 年国内外实现营业收入 142.60 亿元/73.26 亿元,同比增长 10.80%/27.91%,其中内销业务受益于其线上渠道转型战略的落地成功,以及产品销售结构进一步优化等方面,增速较上年大幅提升超 23 个百分点;外销收入明显提升,主要源于公司控股股东及海外最大的 OEM 采购客户 SEB 集团订单持续转移,其中公司全年向SEB 集团出售商品总额 68.62 亿元,同比增长 25.79%。根据公司 2022年度关联交易公告显示,预计今年公司向 SEB 集团出售商品总额将达 75.54 亿元,增速将继续保持 10%以上水平。考虑到 SEB 集团在全球市场销售规模的不断增长,以及受当前疫情影响供应链尚未全面恢复,公司外销收入或将持续受益于其订单转移而稳步增长。

积极推进产品创新与品类扩展,行业竞争优势长期稳固。公司始终坚持产品多元化、差异化发展战略,基于消费者在居家烹饪及多场景的使用需求,创新智巧的产品推新促使用户粘性与品牌影响力不断提升。根据年报数据显示, 2021 年公司主营炊具与厨房小家电品类市场份额分别稳居第一、二位。此外,公司生活家居电器品类发展稳健, 挂烫机品类线上/线下全年累计市占率达 10.5%/29.8%,同样位居行业前列水平。同时,公司于 2021 年推出行业首款吸拖一体免手洗吸尘器,借助品牌与渠道等优势成功拓宽产品线打开新成长空间。随着公司产品发展战略的深化,预计未来或将充分受益于其涉足新兴行业的高增红利,以及持续推新所带来的营收增量。

渠道变革加速,盈利水平有望持续改善。公司在 2021 年加速推进双线渠道变革,线上方面,加大电商“一盘货”模式与直营 DTC 官方旗舰店建设,同时为应对原材料及运费价格上涨压力,及时进行产品销售结构优化,通过提高高附加值、高毛利产品销售占比,进而有效提升终端盈利能力,释放成本端压力。线下方面,加快与传统电商平台在下沉市场 O2O 渠道的全面合作,在一、二级市场受制于疫情影响而面临挑战的情况下,公司依托中高端市场定位与稳定代理商优势,积极发展三、四级市场的新兴增长点。报告期内,公司毛利率为 23%,受原材料价格波动与新收入准则影响,较上年下降近 3 个百分点,但若按重分类前统计口径计算,公司全年毛利率同比仅小幅下降 0.38%,盈利保持相对稳健水平。考虑到公司与 SEB集团就出售价格重新谈判,以及渠道结构的不断优化,公司未来利润率有望持续恢复。

首次覆盖,给予公司“买入”投资评级。预计公司 2022-2024 年摊薄后 EPS 分别为 2.8 元/3.3 元/3.8 元,按 4 月 21 日 52.32 元收盘价计算,对应的 PE 为 18.6X/15.8X/13.8X。 在当前多方面外部因素压力下,公司持续推进渠道变革,并有效实施精细化运营,后续随着各业务战略的成功落地,叠加产品推新对未来营收规模的增量贡献,看好其未来盈利能力的持续修复与业绩增长。因此,综合分析,给予公司“买入”投资评级。

风险提示:SEB 订单转移不及预期;原材料与海运成本持续上升;人民币汇率大幅波动;行业竞争加剧。

证券之星数据中心根据近三年发布的研报数据计算,国海证券薛玉虎研究员团队对该股研究较为深入,近三年预测准确度均值高达94.45%,其预测2022年度归属净利润为盈利23.4亿,根据现价换算的预测PE为18.36。

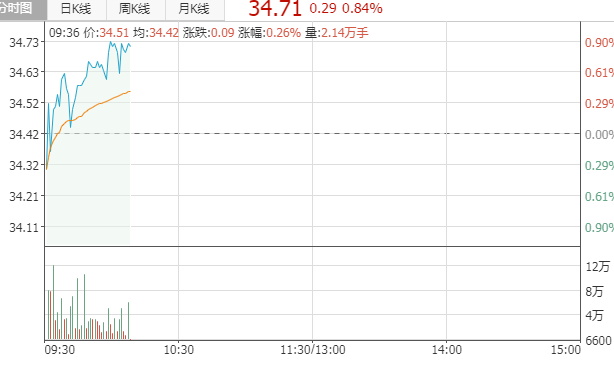

最新盈利预测明细如下:该股最近90天内共有23家机构给出评级,买入评级21家,增持评级2家;过去90天内机构目标均价为63.45。证券之星估值分析工具显示,苏泊尔(002032)好公司评级为4星,好价格评级为3.5星,估值综合评级为4星。(评级范围:1 ~ 5星,最高5星)

营业执照公示信息

营业执照公示信息