2022-04-05东方财富证券股份有限公司周旭辉对广联达进行研究并发布了研究报告《2021年报点评:乘数字化东风,三大业务阔步增长》,本报告对广联达给出买入评级,当前股价为52.88元。

广联达(002410)

【投资要点】

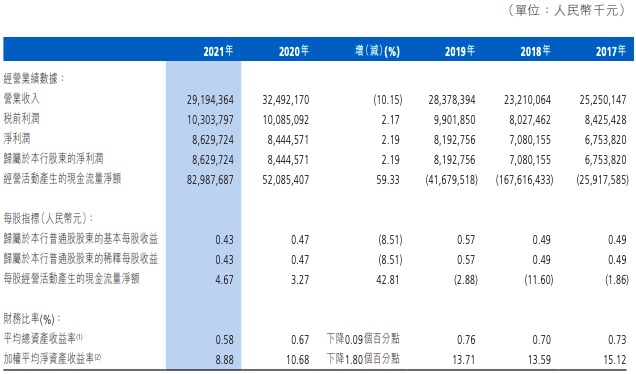

公司发布 2021 年报, 2021 年实现营业总收入 56.19 亿元, 实现营业收入 55.62 亿元, 同比增长 40.92%,略超预期。全年实现归母净利润6.61 亿元,同比增长 100.06%, 符合预期。 实现扣非净利润 6.51 亿元,同比增长 115.93%;经营性净现金流为 16.01 亿元,同比下降14.65%。 报告期末, 云合同负债余额为 20.47 亿元, 将云合同负债影响因素还原后,营业总收入为 61.56 亿元,同口径同比+33.21%,还原后归母净利润为 11.44 亿元,同口径同比+29.19%。 全年发生销售费用 15.87 亿元(+26.39%),管理费用 10.99 亿元(+25%),研发费用 13.33 亿元(+23.16%)。 21Q4 单季度实现营收 20.06 亿元, 单季度归母净利润和扣非净利润分别为 1.86 亿元和 1.97 亿元。

数字造价业务健步增长。 2021 年公司数字造价业务实现高速增长,该项业务实现营收入 38.13 亿元(+36.64%),将云合同负债差额还原后该业务实现营收 43.53 亿元,同口径同比+27.90%。 2021 年公司签署数字造价业务云合同 31 亿元(+38.77%),期末云合同负债较年初增加 5.37 亿元。共确认云收入 25.61 亿元,占造价业务收入比重达67.15%,云转型进展顺利。 截至年末, 2017 年-2020 年转型区域的转化率与续费率均达到较高水平, 21 年进入全面云转型的最后四个地区首次在转型当年实现了还原后收入正增长, 2021 年新转型地区的转化率超过 60%,第一年转化率提高。 数字造价业务毛利率为 92.31%,下滑 1.86pct, 主要为电子政务业务增长,相应采购成本增加所致。

数字施工业务合同放量。 2021 年公司数字施工业务实现营收 12.06亿元,同比增长 27.82%, 作为公司目前主抓的成长业务, 数字施工业务新签署合同额高速增长, 节奏上公司上半年优先拓展合同,下半年重点落实交付以保收入和回款。 截至年底,项目级产品累计服务项目数突破 5.5 万个,累计服务客户超过 5000 家; 2021 年新增项目数 1.6万个,新增客户 1600 家。 施工业务毛利率为 65.77%,下滑 6.30pct,主要受采购成本增加影响。

数字设计业务快速拓展。 数字设计业务 2021 年实现营收 1.31 亿元,同比增速较快,达到 250.12%,报告期内公司通过加大营销、加强渠道建设等方法推动数字设计业务快速拓展,同时推出了 BIMSpace2022全新版本和数维建筑设计等产品,截至 2021 年底,数维建筑设计产品公测版装机量超过 1700 个。

【投资建议】

公司是国内领先的数字建筑平台服务商, 数字造价与数字施工业务皆处于良性发展轨道上, 数字设计业务迸发增长力,随着数字化转型不断推进,公司将持续巩固其行业地位。上调对公司 2022-2023 年的盈利预测,同时引入对公司 2024 年的盈利预测。 预计 2022-2024 年, 公司营业收入分别为 68.96/81.57/95.21 亿元,归母净利润分别为 9.39/12.24/15. 04 亿元,EPS 分别为 0.79/1.03/1.26 元, 对应 PE 分别为 63/48/39 倍, 维持“买入”评级

【风险提示】

下游景气度影响需求风险;

造价业务云转型后续费率与转化率提升不及预期风险;

市场竞争加剧风险。

证券之星数据中心根据近三年发布的研报数据计算,国泰君安李博伦研究员团队对该股研究较为深入,近三年预测准确度均值为71.15%,其预测2022年度归属净利润为盈利12.81亿,根据现价换算的预测PE为48.96。

最新盈利预测明细如下:该股最近90天内共有28家机构给出评级,买入评级25家,增持评级3家;过去90天内机构目标均价为84.6。证券之星估值分析工具显示,广联达(002410)好公司评级为3.5星,好价格评级为2星,估值综合评级为3星。(评级范围:1 ~ 5星,最高5星)

营业执照公示信息

营业执照公示信息