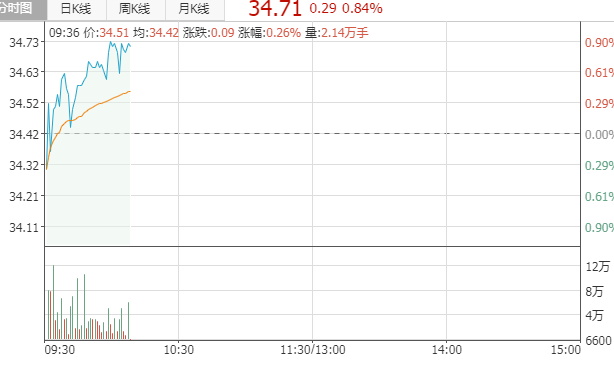

2022-04-22华西证券股份有限公司刘志平,李晴阳对上海银行进行研究并发布了研究报告《财富业务驱动营收,资产质量略显压力》,本报告对上海银行给出增持评级,当前股价为6.69元。

上海银行(601229)

事件概述

上海银行发布年报:2021年实现营业收入562.30亿元(+10.81%,YoY),营业利润235.58亿元(+5.54%,YoY),归母净利润220.42亿元(+5.54%,YoY);2021年末总资产26531.99亿元(+7.76%,YoY;+0.04%,QoQ),存款14504.30亿元(+11.81%,YoY;-0.41%,QoQ),贷款12237.48亿元(+11.44%,YoY;+0.93%,QoQ)。净息差1.74%(-8bp,YoY);不良贷款率1.25%(+6bp,QoQ),拨备覆盖率301.13%(-30.64pct,QoQ),资本充足率12.16%(-0.21pct,QoQ);年化ROE11.80%(-0.29pct,YoY)。拟派现0.4元/股,分红率27.06%。

分析判断:

代理类中收高增拉动全年业绩改善,Q4运营和信用成本加大拖累利润负增

上海银行2021年全年业绩较2020年改善,营收、PPOP和归母净利润分别同比+10.8%/7.2%/5.5%,较上年分别提升8.9pct/4.1pct/2.6pct,资产扩表增速放缓和息差收窄下,利息净收入增速同比+11%较上年略有降低,主要由手续费净收入同比高增61.3%拉动。其中,咨询顾问和清结算手续费收入同比负增,代理类中收同比高增126%,贡献整体手续费收入的66%,主要受益于理财和基金代销业务驱动(非货公募基金销售规模同比+102%)。整体来看,“获客+活客”战略促进财富管理业务实现快速发展,上海银行零售AUM年增速超20%下年末总量突破9000亿元,结构来看,一方面产品形式上,除了代销规模高增外,个人存款和个人理财均实现19%以上的增幅,在AUM中的余额占比分别为42%和46%;另一方面,继续打造养老金融优势,促进养老金客户AUM也实现20%的年增速,占总AUM的比例保持在46%;并且在精细化客户分层体系下,公司披露的各层级客户量增长均创近十年新高,财富业务发展驱动实现财富管理中收同比+32%。

支出端来看,业务管理费低基数下同比多增25%,以及减值损失同比多计提9.3%(较2020年的+6.6%边际加强)拖累业绩增速低于营收。而营运成本和信用成本的计提更多集中在四季度,因此Q4单季来看,在全年营收增速较前三季度仍有微幅增长的情况下,PPOP和利润增速均有一定回落,Q4不良抬头下加大减值计提,拖累单季利润增速降至-7.5%。

资产调结构下零售增配按揭,日均存款结构改善支撑下半年息差企稳

资产调结构以及核心资本有一定制约下,公司扩表增速有所放缓。2021年资产增速7.8%,较上年再回落约2.3pct,其中贷款、投资资产、同业资产分别同比+11.4%/+4.7%/+5.9%,Q4贷款投放放缓下总资产环比基本持平Q3。资产配置结构延续调整:1)贷款中,一般对公、票据和零售贷款分别同比+10.4%/+18.4%/+11.7%,零售投放较上年进一步修复。且投放节奏上,下半年一般对公贷款规模压降,主要由票据高增37%拉动,零售下半年环比增6.6%,较上半年的4.8%稳中有升。其中对公贷款着重增加了相对低风险的租赁、水利环卫和建筑业、金融业等领域的投放,而受个别客户影响不良有所抬升的房地产和制造业贷款投放规模压降;零售转型继续降风险调结构,年内消费贷规模继续压降10%,信用卡同比+12%较前两年有所恢复,主要是按揭和经营贷分别同比+26%/+64.3%,尤其是下半年经营贷占零售贷款增量的70%,整体贡献2021年末按揭规模在零售中占比提升至40%,首次超过消费贷。此外,绿色、普惠、供应链信贷余额增速分别达180%、65%、38%。2)区域来看,上海本地贷款投放比例明显提升,其他地区规模压降的情况下,年末包括上海的长三角地区贷款余额占比75%,较上年提升6pct。3)投资资产则主要压降了同业理财、资管计划等交易性金融资产的规模,增配政策银行债等,相应的也导致投资收益和公允价值损益同比有所下滑。

负债端,2021年存款增幅12%高于总负债的7.8%,主要增加了债券的发行,包括同业存单规模增幅24%,以及择机发行了金融债和可转债作为补充。同时全年存款增量的86%为定期存款,存款定期化程度有所加深,但活存的日均余额占比略有提升,一定程度上正贡献息差。

因此受资产配置风险偏好调降影响,公司披露的全年净息差1.74%,同比降8BP,其中资产端贷款和投资资产收益率分别降34BP和14BP,尤其是零售贷款收益率同比大降65BP是主要拖累。而存款成本率同比降8BP形成一定对冲,主要得益于存款定价机制改革下的长端付息率回落。相较于上半年净息差1.73%(同比-9BP),下半年息差有所回升,一方面下半年增配零售贷款、尤其是相对高收益的经营贷,一定程度上减缓资产端收益率下行幅度;另一方面存款成本率有上行,但日均存款中活存比例下半年环比回升,也形成支撑。

对公信贷质量承压,减计提、强核销下拨覆率回落

上海银行年内受个别对公客户风险暴露影响,年末不良率1.25%,同环比分别走高3BP和6BP。其中零售业务调结构成效显现,各类别贷款加大不良出清的同时,总体个贷较年初实现双降,年末不良率较中期大降34BP至0.77%,首次降至1%以内。对公贷款不良率较中期走高33BP至1.67%,为近几年高位,行业层面房地产、制造业等领域不良率都有抬升,信息技术行业规模小、不良率攀升较为显著,相应的公司通过压降敞口、化解退出等方式应对房地产领域风险。

先行指标中,关注类贷款同环比均实现双降,年末占比1.65%,较年初和环比Q3分别降26BP和5BP;但逾期贷款有波动,主要是90天内逾期攀升,导致整体逾期率较年初走高48BP至2.08%,逾期90+/不良也升至110%,但逾期贷款形式主要是抵押类贷款。公司表示主要是北大方正系列大额逾期纳入债委会管理、推进重整,目前已进入执行阶段,也已足额计提拨备。

公司2021年减值同比多提,但主要增提了债券投资类资产减值,信贷类减值同比少提44%下,整体信用成本回落至0.82%,仅为上年的一半。叠加下半年边际强化核销力度,我们测算的下半年加回核销的不良生成率环比走高,拨备覆盖率相应回落,年末收录301%,继前三季度逐步攀升后环比回落31pct,但绝对水平上仍具备较高的安全边际。

投资建议

上海银行年报业绩亮点在于财富管理驱动的中收高增,下半年零售投放的修复以及存款量价的改善支撑年内息差企稳,但战略转型和业务结构调整仍在进行中,资产端风险偏好的下迁对息差有一定压力,同时下半年对公业务结构性风险在当前宏观经济背景下有一定暴露,需关注后续资产质量演绎对信用成本的扰动。鉴于年报业绩表现,我们小幅调整公司22-24年营收580/637/-亿元的预测至597/648/714亿元,22-24年归母净利润265/308/-亿元的预测至230/254/289亿元,对应增速为4.4%/10.5%/13.5%;22-24年EPS1.79/2.09/-元的预测至1.55/1.72/1.96元,对应2022年4月21日6.61元/股收盘价,PB分别为0.47/0.43/0.40倍,维持公司“增持”评级。

风险提示

1、整体经济未来修复不及预期,信用成本大幅提升的风险;

2、公司的重大经营风险等。

证券之星数据中心根据近三年发布的研报数据计算,国海证券杨仁文研究员团队对该股研究较为深入,近三年预测准确度均值高达95.69%,其预测2021年度归属净利润为盈利266亿,根据现价换算的预测PE为3.58。

最新盈利预测明细如下:该股最近90天内共有1家机构给出评级,买入评级1家;过去90天内机构目标均价为9.37。证券之星估值分析工具显示,上海银行(601229)好公司评级为3星,好价格评级为4.5星,估值综合评级为4星。(评级范围:1 ~ 5星,最高5星)

营业执照公示信息

营业执照公示信息