2022-02-18南京证券股份有限公司对凌云股份进行研究并发布了研究报告《品类客户拓展顺利,电池壳业务空间广阔》,本报告对凌云股份给出增持评级,当前股价为9.17元。

凌云股份(600480)

国内领先汽车零部件企业:公司是中国兵器工业集团有限公司所属上市公司,前身凌云汽车零部件有限公司成立于1995年,并于2003年上市。历经二十余年发展,公司形成了汽车零部件和塑料管道系统双主业共同发展的态势。汽车零部件业务为公司主要收入来源,收入占比保持在80%以上,主要产品包括高强度、轻量化汽车安全防撞系统和车身结构件系统,新能源汽车电池系统配套产品,低渗透、低排放汽车尼龙管路系统和橡胶管路系统。公司在深耕细分领域,取得较高市场地位的同时,采用合资和并购整合等多种手段,持续拓宽产品品类和客户资源。

热成型布局受益轻量化进程:无论是燃油车还是新能源车都面临较强的节能减排压力,因此汽车轻量化都是未来发展必然趋势。热成型高强度钢和铝合金凭借其优良性能成为目前主流的轻量化材料。公司较早便开始热成型项目研究开发,后通过与韩国吉恩斯合作,吸收其优秀技术能力,发展迅猛。合资公司凌云吉恩斯已具备常规热成型产品及门环、软区、材料不等厚等复杂产品的开发生产能力,并实现对特斯拉、比亚迪、上汽通用和广汽丰田等20余家国内外知名主机厂配套供应。公司计划收购凌云吉恩斯剩余股权,并扩张热成型轻量化汽车结构件产能,持续巩固领先优势。

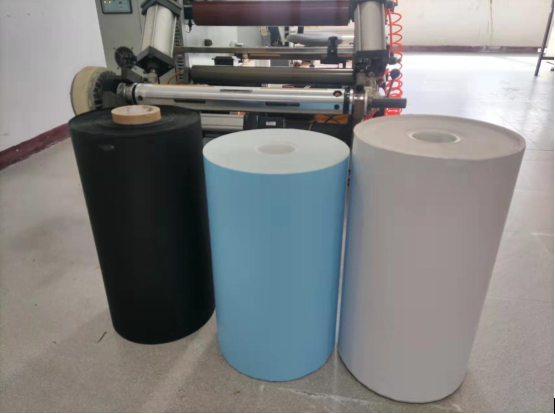

新能源车电池壳需求高速增长:全球共振下新能源车蓬勃发展,带动动力电池需求高速增长。电池壳作为其重要组件,市场空间广阔。公司通过收购德国WAG切入电池壳领域,目前在铝制电池壳的技术工艺和生产技术处于国内领先地位,具备独立设计开发、同步开发和试验验证能力。公司在中国沈阳、涿州、武汉、宁德和德国布局了电池壳生产基地,为保时捷、宝马、PSA、宁德时代、长城汽车等客户配套供应。同时公司计划在盐城、武汉和涿州持续扩张电池壳相关产品产能,更好地实现就近供应,进而加深对下游客户的合作关系。

盈利预测及估值:预计公司2021-2023年分别实现营收为155.74/170.76/183.78亿元,同比分别+15.02%/+9.64%/+7.63%;实现归母净利润2.72/3.53/4.49亿元,同比分别+169.01%/+29.79%/+27.39%;对应2021-2023年EPS分别为0.36/0.46/0.59元,对应最新PE分别为26/20/15倍,给予“推荐”评级。

风险提示:汽车销量不及预期;原材料价格波动超出预期;汽车电动化和轻量化不及预期;客户拓展不及预期;技术创新超出预期。

该股最近90天内共有2家机构给出评级,买入评级1家,增持评级1家。证券之星估值分析工具显示,凌云股份(600480)好公司评级为2.5星,好价格评级为2.5星,估值综合评级为2.5星。(评级范围:1 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,如有问题请联系我们。

相关新闻

营业执照公示信息

营业执照公示信息