具备“抗通胀”和“避险”双重属性的黄金,近期被不少投资者重视。

数据显示,自1990年以来,美国10年期国债收益率走低,COMEX黄金期货走高,最新价格接近最近30年高位。从最新的数据来看,黄金期货价格较1月末增加3.5%。

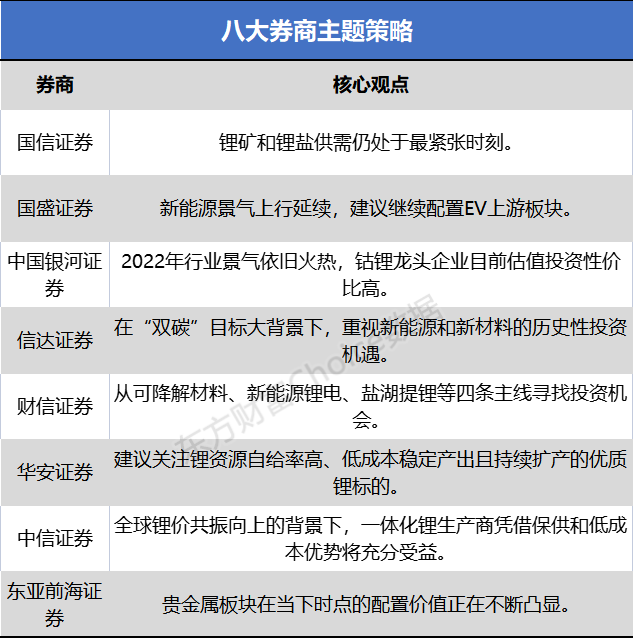

更值得一提的是,黄金板块异动拉升,银泰黄金、西部黄金、山东黄金、中金黄金等股均处于上涨。那么2022年黄金是否具备投资价值?应该如何布局?

多重因素支撑金价反弹

一是避险情绪使然。从历史经验来看,地缘政治危机往往会带来黄金避险性的买盘增加,从而导致黄金价格阶段性反弹。

近期,俄乌局势紧张,导致资金开始寻求避险,而黄金作为避险资产之一极具吸引力。

业内人士指出,俄罗斯与乌克兰的冲突将是本周金价的推手,如果冲突进一步升级,市场有望进一步上涨。

OANDA高级市场分析师莫亚(Edward Moya)说,地缘政治紧张局势可能将黄金市场推高至1900美元,1880美元水准应被证明是金价的关键阻力。

早在今年的1月26日,高盛分析师Mikhail Sprogis等人指出,是时候买点黄金等防御性资产了,还将金价预期从2000美元抬升至2150美元。

二是海外通胀持续攀升。近期公布的1月欧元区CPI延续上涨,同比增幅达5.1%,美国1月的CPI同比上涨7.5%,美国通胀水平处于近40年以来的高位。

美国劳工部当地时间2月4日公布的数据显示,美国1月非农就业新增46.7万人,显著高于市场预期的15万人,为去年10月以来的最大增幅。

而黄金抗通胀属性优异,较高的通胀水平将带动金价上行。根据世界黄金协会的统计,黄金在低通胀(美国CPI同比增速小于或等于3%)市场环境下的名义回报约为6.38%,而在高通胀(美国CPI同比增速大于3%)市场环境下,黄金的名义回报约为15.35%。因此,中长期看,在美国通胀水平持续高企的背景下,黄金价格有望进一步上涨。

与此同时,在通胀高企的压力下,欧美经济体央行相继收紧货币政策几乎已板上钉钉。

早在2022年初,美联储公布了2021年12月议息会议纪要中超预期释放鹰派信号的消息。2022年1月,美联储在FOMC会议上提出将于3月如期结束购债缩减,并暗示届时将开启加息。

市场预计美联储也将在2022年步入加息周期,但后续仍存在诸多不确定性因素。根据最新报告,高盛集团和美国银行均预计美联储今年将加息7次。

从历史经验看,美联储货币政策转向预期加强之际,黄金的价格维持弱势。虽然短期的利率抬升和通胀预期的回落会使黄金价格有所承压,但美债长端利率的长期走势仍受经济增长预期主导,如货币政策调整落地,贵金属则会开启利空出尽反弹的行情。

另外,“金铜比”刻画的是黄金相对于其他大宗的低估情况。目前“金铜比”处于2010年以来较低的水平,而铜价最近表现比较强,也给金价提供了一定的动力。

未来走势如何?

可以看出,在海外通胀持续的攀升和俄乌紧张的局势以及全球货币政策收紧预期之下,给黄金带来了一定的支撑。

方正中期期货有限公司贵金属研究员史家亮认为,2021年,全球黄金总需求4021.29吨,总供给为4666.12吨,供过于求的状态仍在持续。不过,黄金价格并没有持续大幅回落,主因在于黄金的商品属性对价格的影响仍在弱化,黄金的债券属性和货币属性是黄金价格走势的核心影响因素,而这又与美联储货币政策走势密切相关。

招金精炼有限公司副总经理梁永慧也表示,总的来看,2022年国际金银将呈现区间震荡。对于黄金生产型企业来说,在今年宽幅震荡的走势中,主要面临着黄金现货的价格波动风险,如何在行情中逢高销售是企业需要关注的重点问题。

华尔街的分析师表示:“随着金价突破走高,如果俄罗斯真的入侵乌克兰,全球经济可能会受到重创,面临的风险在一直增加,不过美联储加速收紧政策和地缘风险加剧,这会促使投资者通过投资黄金来避险。”

不过,也有分析师表示近期黄金处于窄幅拉锯的行情中,并没有呈现趋势行情,主要由于美联储加息和缩表预期提振实际利率的影响,黄金目前仍缺乏中长期资金的青睐。

需要指出的是,受通胀和加息因素的来回牵制,黄金始终偏于震荡,而黄金价格走势决定因素在于美元实际利率,未来仍面临不确定因素。

在美联储紧缩力度加大的情况下,美元实际利率同样明显攀升。美元实际利率可以视为黄金的机会成本,一旦美元实际利率上升,则意味着持有黄金的机会成本会增加,对黄金投资需求产生冲击,未来黄金投资需求还将再次回落,短期避险驱动的ETF黄金持有量反弹是不可持续的。

总得来说,黄金在资产组合中对冲尾部风险的作用依然是其最大的配置价值所在。但短期来看,由于金融市场动荡触发黄金的避险需求,投资需求回升导致黄金阶段性反弹,但这是阶段性的,是不可持续的;

中期来看,美联储货币政策紧缩进程会抬升美债收益率,最终导致美元实际利率持续回升,抑制金价的涨势,黄金还面临较大的抛售压力,投资者需要部署风险对冲策略。

关键词:

相关新闻

营业执照公示信息

营业执照公示信息