今年以来,A股高开低走的趋势令很多投资者颇为不安,尤其是被寄予厚望的春节后行情,不但没有“金牛”的成色,相反还一路回调,这就难免为接下来的行情投下了阴影。但是随着时间进入4月份,不少机构认为,市场关注点开始由外部转向内部,市场超额收益主要取决于基本面催化,疫情以来的估值矛盾正随着疫情的淡化往另一个方向演变,投资者应积极在变化中寻找“新共识”。对此,国泰君安证券认为,寻找被低估的盈利价值以及被低估的成长价值正成为新的方向。

可以看到,一段时间以来,国内经济上的一些先导指标、高频指标,都发出了经济向好的明确信号,如3月份中国制造业采购经理指数、非制造业商务活动指数和综合PMI产出指数分别为51.9%、56.3%和55.3%,连续多个月均在枯荣线以上,说明我国经济总体延续扩张态势。而刚刚过去的清明假期,一方面验证了国内的消费能力仍然强大;另一方面也在验证常态化管理下对疫情的控制能力。在业内人士看来,这些的良好数据,将进一步激发人们对经济增长的信心,从而为股市走出业绩驱动型行情提供强大的动力。

82只年报绩优股年内涨幅超30%

近九成个股背后出现机构身影

《证券日报》记者根据同花顺数据统计发现,在已披露2020年年报的上市公司中,今年以来截至4月8日收盘,共有82只绩优股期间累计涨幅在30%以上。

具体来看,华银电力以104.19%的期间累计涨幅居于首位,紧随其后的山东赫达、*ST江特期间累计涨幅也均在90%以上,分别为91.40%、91.15%,此外,杭锅股份、联泓新科、太平鸟等3只个股期间累计涨幅也均超80%。

“这也是机构投资时代的一个重要标志。好公司注重估值,看重成长,股价不断创新高;差的公司被边缘化,这种分化将会成为常态。”巨泽投资董事长马澄在接受《证券日报》记者采访时表示,“上市公司的年报和一季报将进入披露的密集期,业绩超预期的品种,受到资金的关注度提升,也是机构筛选好公司调仓换股的好时机,我们继续看好业绩驱动的行情。”

结合已披露的2020年年报业绩表现来看,良好的成长性或成为相关个股本轮上行的重要动力。上述82家期间累计涨幅在30%以上的绩优公司中,有71家公司2020年净利润同比增长在10%以上,陕西黑猫、三泰控股、万泰生物、巨星农牧、湖南海利、三利谱、海尔生物、瑞普生物等8家公司的净利润同比增长均在100%以上,分别为866.05%、690.54%、224.13%、223.14%、186.02%、127.94%、109.24%、104.88%。

私募排排网研究主管刘有华在接受《证券日报》记者采访时表示,4月份进入到年报密集披露的时间,从目前市场的走势来看,年报超预期的个股备受市场资金青睐,而业绩暴雷的个股则被市场无情地抛弃,特别是业绩增速放缓的大白马股,容易低于市场预期。一般而言,绩优股股价都会提前得到反映,所以业绩披露前大多以上涨为主,而业绩公布后如果大幅超市场预期,依旧还有短暂的上涨空间,但是也要谨防业绩公布后股价下跌的走势。所以,在投资上一定要提前布局。

进一步梳理发现,上述82只个股扎堆化工、电子、医药生物等三大行业,涉及个股数量分别为14只、9只、8只。对此,马澄分析称,去年医药生物迎来供需关系改变,随后而来的经济复苏催动了化工涨价,消费电子4G、5G的更新换代和芯片的短缺带来了业绩提升。

更为重要的是,上述82只个股股价表现出色的绩优股中,截至2020年四季度末,有71只个股前十大流通股股东名单中出现社保基金、险资、基金、QFII、券商等机构身影,占比达86.59%。

景顺长城基金表示,今年在较强盈利的支撑下,指数层面大概率维持宽幅震荡的走势。尤其是当核心资产估值调整到合理水平后,利率的边际影响预计会转弱,市场长期仍是盈利定价的逻辑。另外,周期板块的超额收益大概率跟随商品价格或PPI价格于二季度见到阶段性顶部,板块盈利的驱动力弱化,预计届时市场风格分化的修正或接近尾声,而盈利能力较强且增速稳定的核心资产将重新占优势。

A股上涨风格有变

“超预期”成4月份投资策略热词

今年以来A股市场出现风格变化,不少先前走势平淡甚至疲弱的个股出现报复性上涨。华银电力在2元/股-4元/股这一股价区间运行了39个月之久,突然在今年3月份开始飙升,年内最高收盘涨幅达170%以上,最新收盘价达到6.33元/股。

其实这样的股票还有不少,如杭锅股份、悦心健康、陕西黑猫等,这些个股的共同特征就是2020年度业绩超预期增长,净利润增长率均超30%。

从板块中也可以发现,去年一些核心资产由于估值偏高进入休整期,反而是去年表现平淡今年业绩增长的周期性板块涨势明显。

数据显示,今年以来上涨居前的行业以去年表现一般的板块为主,前三位分别是钢铁(20.32%)、公用事业(16.40%)、休闲服务(10.74%),而去年全年的涨幅则分别为6.93%、1.43%和1.67%。

去年涨幅超过20%的九大板块食品饮料、国防军工、电气设备、农林牧渔、医药生物、电子、汽车、有色金属、建筑材料中,2021年以来仅有建筑材料和有色金属板块上涨,其余板块均出现不同程度的下跌。国防军工板块更是下跌超过10%,达16.42%。

对于市场业绩超预期股的启动,接受《证券日报》记者采访的私募排排网未来星基金经理胡泊表示,四方面因素促成2021年来市场风格切换到业绩超预期个股。首先,A股市场本身风格轮动的需要;其二,今年货币流动性边际收紧,导致市场情绪逐渐趋于理性和防守;其三,北上资金的流入趋于稳定,价值投资风格得到凸显;其四,市场经过了2020年的大涨之后,整体估值已经处于高位,需要实际业绩来支撑估值。在这些因素共同推动下,资金开始追逐业绩超预期或者具备持续增长动力的个股。

“2021年来,市场风格从估值、概念、资金驱动等转向业绩超预期的主要因素是市场对未来流动性收紧的预期以及美债收益率高企导致的估值压制,使得市场风格偏好从成长性转向了确定性,故转而青睐估值低、明确受益全球经济复苏业绩增长的板块。”沃隆创鑫投资基金经理黄界峰对《证券日报》记者表示。他提醒投资者也应规避此前涨幅巨大,估值严重脱离基本面的个股,逢低布局具备估值优势、业绩增长确定性的顺周期龙头股。

君创基金总经理商维岭对《证券日报》记者表示,业绩超预期股上涨的主要逻辑是资金开始回归理性,更加关注企业的基本面,注重超额阿尔法。进入2021年以来,国内货币政策进入边际收紧的预期状态,叠加高估值赛道式投资的拥挤,直接导致结束了2019年、2020年的核心资产持续上涨行情,回归分化状态,表现为股价下跌,估值回落。在边际收紧预期的货币环境下,资金趋于追求确定性,因此回归基本面逻辑。

同时,业绩超预期也成为不少券商在4月份策略报告的高频热词。

万联证券表示,短期可把握修复行情,配置上倾向于估值与盈利增速匹配度较高的品种,重点关注一季报业绩有望超出预期的公司,以及估值逐步回归均值的机构持仓股。

国信证券表示,上市公司的年报和一季报将在4月份陆续披露完毕,我们认为可以更加乐观点,建议关注顺周期板块业绩超预期的可能性及相关投资机会。

中国银河表示,从经济、政策及盈利三个变量来看,4月份市场有望反弹。投资配置建议:首先,年报和一季报业绩大超预期的公司;其次,具有全球竞争力的优势出口行业;再次,数字经济、国产替代科技突破行业,如半导体;最后,环境治理限产+“碳中和”,如钢铁、新能源等。事件型机会,包括半导体涨价、央企合并。根据国资委的工作安排,重点关注化工、钢铁、信息等领域。

光大证券表示,4月份A股市场将进入财报密集披露期,投资者可从两条主线挖掘一季报投资机会:1.寻找一季报业绩高增长的股票,历史复盘结果表明,上市公司一季报归母净利润增速越高,其在一季报公布后越有更大概率获得超额收益;2.寻找盈利预期边际改善的股票,那些全年盈利预期在一季度得到上调的个股,其在一季报公布后有更大概率获得超额收益。

粤开证券表示,目前处于2020年年报和2021年一季度业绩预告披露叠加的窗口期,轻指数重个股,关注业绩可能超预期或者业绩确定性强的个股,蓝筹白马股由于业绩确定性或更受资金青睐,建议结合估值水平和未来成长性综合判断投资机会。

1370份年报业绩预告近五成预喜

四大领域景气度持续提升

虽然上市公司目前进入2020年年报披露密集期,但仍有部分企业目前只发布了去年年度业绩预告。同花顺数据显示,截至4月9日收盘,已有1370家公司已经披露了2020年年度业绩预告,有656家公司(含预增、略增、扭亏、续盈)2020年年度业绩预喜,占比近五成。其中,业绩预增公司有324家,业绩续盈公司有21家,业绩扭亏公司有198家,业绩略增公司有113家。

从预计净利润变动幅度上限来看,上述656家公司中有389家公司预计2020年年度净利润同比增长逾100%,占比近六成,其中,宁波东力、江苏索普、晶华新材、欣龙控股、国华网安、ST永泰、天邦股份、寒锐钴业等8家公司预计2020年年度净利润同比增长均超20倍。

从所属申万一级行业来看,上述业绩预喜公司主要分布在机械设备、医药生物、化工、电气设备等四大行业,业绩预喜公司分别为80家、58家、57家、49家。

“公司年度财报是公司过去一年经营的结果和反馈,极具投资参考价值,但投资人不能单纯看各项年报数据,而是应该深层次的关注各项年报数据背后的内因,同时把财报跟公司经营结合起来相互验证。具体而言,对于年报业绩预告增长的公司,投资人在做投资决定时应更多思考和分析,通过分析企业的竞争优势及头部产品的前景,现金流量表分析企业的未来规划等等,来判断支持该公司上一年业绩增长的核心驱动因素是什么?该驱动因素能否持续?此外,还需评估未来的一年中可能对公司业绩产生负面影响的因素,寻找业绩有望维持持续增长,行业景气度持续提升的公司和行业进行投资。”私募排排网研究员刘寸心告诉《证券日报》记者。

可以看到,良好的业绩预期对于股价的上涨形成了重要支撑。今年以来,截至4月9日,上述656只业绩预喜股中有269只个股实现上涨,占比超四成。其中,三和管桩、合兴股份、*ST联络、*ST当代、江苏索普等5只个股期间累计涨幅均超100%,分别为136.02%、119.26%、113.00%、112.62%、111.00%。

接受《证券日报》记者采访的成恩资本董事长王璇认为,部分业绩预喜股在盘面上已经有所表现,投资者重点要寻求续期差,寻找未来一年能持续超预期的个股。行业选择上,该机构看好制造业、医药、银行、保险等板块。此外,近期PPI超预期上涨,建议投资者关注顺周期板块。

对于业绩预喜股需要深度挖掘投资机会,持有相似看法的龙赢富泽资产高级研究员宋海跃对《证券日报》记者表示,市场对2020年年报的预期已经较为充分,围绕这一方向的投资交易已经持续了几个月的时间,就目前来讲,这一方向的投资机会需要进行深度挖掘。如对化工股普遍同比成倍的业绩增长预期能否更进一步,对海运、军工等行业逻辑的反转能否成为拐点,业绩能否延续至今年全年。同时,投资者应防范业绩不及预期的利空情况出现,如近期的畜牧龙头股、快递龙头股等走势。总的来说,业绩预增这一方向已经进入深入挖掘的下半场,需投资者认真斟酌提炼。

最近30日内,上述656只业绩预喜股中有105只个股获机构给予“买入”或“增持”等看好评级,其中,中公教育和广和通被看好评级家数最多,获得看好评级家数分别为13家、12家,科顺股份、安井食品、迈为股份、长安汽车、迈瑞医疗等5只个股均获得6家及以上机构看好评级。

415份一季度业绩预告逾九成预喜

206家公司净利润有望同比翻番

“目前市场风向开始向一季报业绩披露中的亮点倾斜,不少上市公司已开始预披露一季度业绩,业绩预喜的品种得到了市场资金的关注,可选择一季报业绩出现较大提升的品种进行短线交易。”东吴证券在最新研报中如此表述。

随着2021年一季报及业绩预告披露逐步增多,业绩超预期的品种性价比也在逐步凸显。《证券日报》记者根据同花顺数据统计发现,截至4月9日收盘,沪深两市共有415家公司披露了2021年一季度业绩预告,有390家公司业绩预喜,占比逾九成。

记者进一步统计发现,上述390家公司中,有206家公司预计2021年一季度净利润同比翻番,重庆钢铁预计报告期内净利润同比增长居首,达到25880.66%,多氟多、天铁股份、震裕科技、鲁西化工、金力泰、中远海控、云天化等7家公司均预计2021年一季度净利润同比增长在50倍以上。

与此同时,截至目前,已有8家公司也披露了2021年一季报业绩,6家公司报告期内实现净利润同比增长。中钢国际、东华测试、纳尔股份等3家公司报告期内实现净利润同比翻番。

对此,接受《证券日报》记者采访的私募排排网未来星基金经理胡泊表示,“随着上市公司一季报业绩披露之后,影响个股涨跌的因素主要跟两方面因素有关:一方面是当前的业绩表现是否超出预期;另一方面则是未来业绩的稳定性和可持续性如何。另外,由于去年一季度是疫情影响最重的时期,对部分行业来说今年一季度的情况不具备历史可比性。因此我们建议投资者,通过分析公司业绩增长背后的原因,找到业绩在未来有望保持持续增长的公司和行业进行投资。”

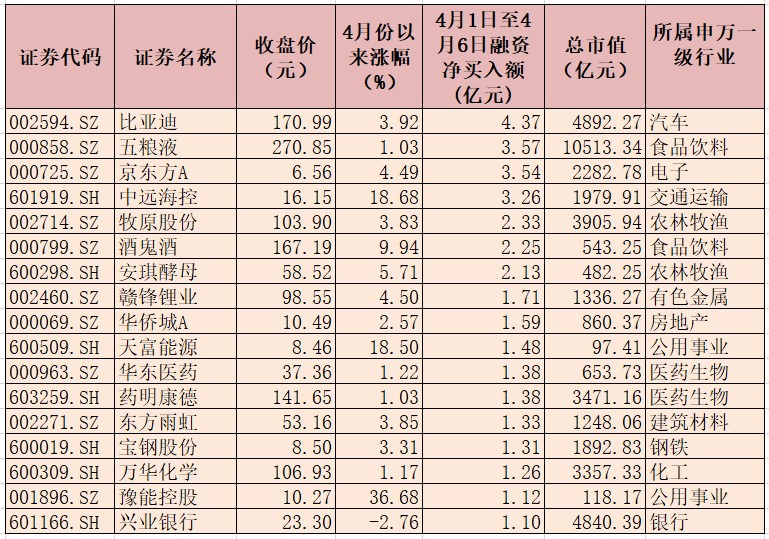

可以看到,面对近期市场的震荡分化,绩优股的股价表现良好。统计发现,上述206只净利润有望同比翻番股中,4月份以来共有135只净利润有望同比翻番股股价实现上涨,占比逾六成。其中,有34只净利润有望同比翻番股月内累计涨幅超过10%,重庆钢铁、全志科技、富满电子、银星能源、中远海控、鞍钢股份、宇瞳光学、山大华特等8只个股期间表现抢眼,累计涨幅均逾20%。

从行业角度来看,上述206家今年一季度净利润有望同比翻番的公司主要扎堆在化工、电子、机械设备、电气设备等四行业,涉及公司数量分别为43家、30家、24家、21家。

正因如此,以社保基金为代表的长线资金也提前布局今年一季度业绩超预期的品种。统计显示,上述206只今年一季度净利润有望同比翻番股中,截至2020年四季度末,有28只绩优股获社保基金持仓,云图控股、南钢股份、利尔化学、海利得、中国巨石、领益智造、顺络电子、宏大爆破、金雷股份等9只绩优股被社保基金连续五个季度持有,后市表现值得关注。

“从一季度净利润同比大幅上涨的化工、电子,机械设备与电气设备的行业来看,基本上是属于周期行业中的受益涨价概念及国产替代中细分领域中的龙头企业,具有较丰富的产品线及研发能力,具有高景气与低估值的共性,而前期机构集中持仓的龙头股虽然高估值得到了一定程度的释放,但目前价格依然较贵。从场内资金流向来看,已经开始布局未来业绩有持续增长能力的个股,未来将形成‘新型’的机构持仓股。社保基金投资一直较为稳健,社保基金连续持仓股可能会拥有未来市场完全认知的利好,是投资者选股的重要参考,其投资的绩优股后市上涨潜力或许更强,充分体现了价值投资的真谛。”金鼎资产董事长龙灏对《证券日报》记者表示。